Hier finden Sie Antworten auf die am häufigsten gestellten Fragen zu Steuern und Steuerpflicht im Kanton Zürich.

Auf dieser Seite

Einkünfte

Erwerbsersatz

Den erhaltenen Erwerbsersatz haben Sie als Einkommen zu versteuern.

Feuerwehrsold

Wurde Ihnen Sold für die Erfüllung der Kernaufgaben der Feuerwehr ausbezahlt, können Sie bei der direkten Bundessteuer 5300 Franken und bei den Staats- und Gemeindesteuern 8300 Franken abziehen.

Gewinnspiele

Haben Sie in einem Schweizer Casino einen Gewinn erzielt, ist dieser steuerfrei.

Ihre Gewinne aus Online- und Grossspielen sind bis zum Betrag von Fr. 1'033’000 steuerfrei, sofern diese Spiele in der Schweiz zugelassen sind.

Ihre Gewinne aus Kleinspielen, wie z. B. Kleinlotterien, Tombolas und Sportwetten sind steuerfrei, wenn diese Spiele nicht automatisiert, nicht online und nicht interkantonal durchgeführt werden.

Ihre Gewinne aus Lotterien und Geschicklichkeitsspielen, die der Verkaufsförderung dienen, sind bis 1000 Franken steuerfrei. Grössere Gewinne, auch Naturalpreise (z. B. ein Auto) sind vollumfänglich zu versteuern.

Haben Sie Gewinne aus in der Schweiz nicht zugelassenen Spielen erzielt, sind diese vollumfänglich zu versteuern.

Für die steuerliche Behandlung von Gewinnen aus Pokerspielen ist zwischen Hobby-Pokerspielern und professionellen Pokerspielern zu unterscheiden.

IV-Nachzahlungen

Erhalten Sie IV-Nachzahlungen sind diese im Jahr der Auszahlung unter Ziff. 5.5 der Steuererklärung zu deklarieren. Diese Nachzahlungen werden jedoch zu einem verminderten Satz besteuert.

Familienzulagen

Familien- und Kinderzulagen sind steuerbar. Sofern diese Zulagen nicht bereits in Ihrem Lohnausweis enthalten sind, deklarieren Sie diese unter Ziffer 3.4 Ihrer Steuererklärung.

Lehrlingslohn

Solange Sie minderjährig sind, haben Sie den in der Lehre erzielten Lohn in der Steuererklärung Ihrer Eltern nicht anzugeben. Diese Praxis wird angewandt, weil nach allen Abzügen kaum mehr steuerbares Einkommen von Ihrem Lehrlingslohn verbleibt.

Nebenerwerb

Üben Sie bezahlte Nebenerwerbe aus, deklarieren Sie diese Einkünfte unter Ziffer 1.2 der Steuererklärung. Als Berufsauslagen wird in der Regel die Nebenerwerbspauschale in Abzug gebracht.

Stipendien

Stipendien unterliegen grundsätzlich der Einkommenssteuer. Nicht steuerpflichtig sind Stipendien, wenn die empfangene Person bedürftig, die Beiträge von privat- oder öffentlich-rechtlichen Institutionen mit Unterstützungsabsicht geleistet werden und die Leistung unentgeltlich, d.h. ohne Erbringung einer Gegenleistung, erfolgt.

Sozialhilfegelder

Beziehen Sie Unterstützungsleistungen, wie Pflegebeiträge, Hilflosenentschädigungen, Ergänzungsleistungen, Beihilfen, Arbeitslosenhilfen oder Gemeindezuschüsse, sind diese nicht zu deklarieren, da sie steuerfrei sind.

Prämienverbilligungen

Erhalten Sie individuelle Prämienverbilligungen, prüfen Sie bitte, ob diese bereits auf der Prämienbescheinigung ihrer Krankenkasse ausgewiesen sind. Sind sie nicht aufgeführt, geben Sie Ihre Prämienverbilligungen im Formular Versicherungsprämien Ziffer A.6 an.

Untermiete

Erzielen Sie aus Untermiete einen Erlös, der höher als die Hauptmiete ist, haben Sie den Mehrertrag zu versteuern.

Private Leibrenten und Verpfründungen sowie ausländische Leibrentenversicherungen

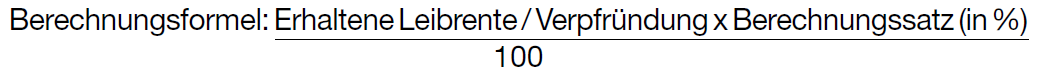

Bis und mit Steuerperiode 2024 waren Leibrenten und Verpfründungen zu 40% steuerbar. Ab dem 1.1.2025 wird der steuerbare Ertragsanteil infolge einer Gesetzesanpassung für jedes Steuerjahr gesondert ermittelt. Den hierfür notwendigen Berechnungssatz publiziert die Eidgenössische Steuerverwaltung ESTV jeweils in den ersten Wochen des Folgejahres, weil erst dann alle notwendigen Berechnungsgrundlagen bekannt sind. Für die Steuerperiode 2025 steht der definitive Berechnungssatz daher zum gegenwärtigen Zeitpunkt noch nicht fest. Hilfsweise kann auf den von der ESTV provisorisch ermittelten Berechnungssatz von 7% abgestellt werden. Der definitive Berechnungssatz wird baldmöglichst an dieser Stelle publiziert.

Falls Sie für die Steuerperiode 2026 eine unterjährige Steuererklärung einreichen müssen, können Sie für die Berechnung des steuerbaren Ertragsanteils hilfsweise ebenfalls auf den (provisorischen) Berechnungssatz für die Steuerperiode 2025 abstellen.

Sollte sich der für das Ausfüllen der Steuererklärung verwendete Berechnungssatz im Nachhinein als nicht korrekt erweisen und ist die Veranlagung bereits erfolgt, kann eine Berichtigung beantragt werden.

Abzüge

AHV-Beiträge

Die persönlichen AHV-Beiträge, welche nicht bereits im Nettolohn aus unselbständiger Erwerbstätigkeit oder aber bei einer allfälligen Erwerbsausfallentschädigung berücksichtigt sind, können Sie in Ihrer Steuererklärung unter Ziffer 16.1 abziehen (beispielsweise bei einer vorzeitigen Pensionierung oder bei der Aufnahme einer selbständigen Erwerbstätigkeit).

Arbeitszimmer

Erledigen Sie auf Verlangen Ihres Arbeitsgebers regelmässig einen wesentlichen Teil der Arbeit zu Hause, können Sie bei den Berufsauslagen einen Arbeitszimmerabzug geltend machen. Der benutzte Raum muss jedoch zur Hauptsache beruflichen Zwecken dienen. Als Beweismittel müssen Sie der Steuererklärung ein Bestätigungsschreiben der Arbeitgeberin oder des Arbeitgebers beilegen.

Der Abzug kann nicht mit der Berufskostenpauschale von 3 Prozent des Nettolohns kombiniert werden. Wer also den Abzug geltend machen will, muss anstelle der Pauschale seine effektiven übrigen Berufskosten geltend machen.

Zudem können die wegen des Arbeitszimmers wegfallenden Weg- und Verpflegungsmehrkosten nicht mehr abgezogen werden.

Kein Abzug ist zulässig, soweit Spesenvergütungen des Arbeitgebers die Kosten für das Arbeitszimmer abdecken.

Die Berechnung des Arbeitszimmerabzugs erfolgt gleich wie beim Unternutzungsabzug (vergleiche ZStB Nr. 21.2).

Stellt Ihr Arbeitgeber Ihnen und anderen Mitarbeitern flexible Arbeitsplätze zur Verfügung, können Sie in der Regel keinen Arbeitszimmerabzug geltend machen.

Geschäftsfahrzeug mit privater Nutzung

Der im Lohnausweis auszuweisende Privatanteil für die private Nutzung von Geschäftsfahrzeugen beträgt monatlich 0.9% respektive jährlich 10.8% des Kaufpreises ohne MWST. Dadurch entfällt die Deklaration eines Naturallohns für die Nutzung des Geschäftsfahrzeugs für den Arbeitsweg als übriges Einkommen. Bei Vorliegen eines Geschäftsfahrzeugs können ferner keine Kosten für den Arbeitsweg geltend gemacht werden.

Erhöhter Verpflegungsmehrkostenabzug infolge Schichtarbeit

Der erhöhte Verpflegungsmehrkostenabzug kann trotz Beiträgen des Arbeitgebers an die Verpflegung bzw. der Möglichkeit der Kantinenverpflegung beansprucht werden, wenn Schichtarbeit geleistet wird. Als Schichtarbeit gilt dabei die durchgehende, mindestens achtstündige Schicht- oder Nachtarbeit. Die gestaffelte (unregelmässige) Arbeitszeit (wie bspw. im Schichtdienst in Spitälern) wird der Schichtarbeit nur gleichgestellt, wenn zwei Hauptmahlzeiten infolge der Arbeitstätigkeit nicht zu Hause eingenommen werden können.

Stellensuche

Hatten Sie während der Ausübung einer Erwerbstätigkeit Auslagen für Bewerbungen, können Sie diese Auslagen nicht abziehen. Fallen aber während dem Bezug von Arbeitslosentaggeldern Kosten für Bewerbungen an, machen Sie den Pauschalabzug für Berufsauslagen geltend. Ziehen Sie statt der Pauschalabzüge höhere, tatsächliche Kosten ab, weisen Sie bitte diese Kosten mit Belegen als Beilage zur Steuererklärung nach.

Arbeitskleider

Hatten Sie Aufwendungen für Arbeits- und Berufskleider, sind diese Aufwendungen grundsätzlich in der Pauschale für Berufsauslagen enthalten. Ein zusätzlicher Abzug ist nur möglich, sofern die Arbeitsbekleidung ausschliesslich für berufliche Zwecke genutzt werden kann (Ausschluss der privaten Nutzungsmöglichkeit wie beispielsweise bei spezieller Schutzkleidung) und die effektiven Kosten die Berufskostenpauschale übersteigen.

Aus- und Weiterbildungskosten

Sind Ihnen bei einer berufsorientierten Aus-, Weiterbildung oder Umschulung Kosten entstanden, können Sie diejenigen Kosten, die Sie selber tragen mussten (d. h. abzüglich Beiträge Dritter wie Arbeitgeber, Bund, Branchenverbände etc.) bis zum Gesamtbetrag von 12'000 Franken abziehen.

Folgende Voraussetzungen sind jedoch zu beachten:

- ein Abschluss auf Sekundarstufe II, z. B. Matura oder Berufslehre, muss vorliegen

oder

- das 20. Lebensjahr muss vollendet sein und es darf sich nicht um Ausbildungskosten bis zum ersten Abschluss auf Sekundarstufe II handeln.

Kosten für die Verwaltung des beweglichen Privatvermögens (Vermögensverwaltungskosten)

Unter den Vermögensverwaltungskosten kann entweder ein Pauschalabzug von 3‰ des Wertschriftenbestandes (ohne Guthaben auf Bankkonten, Darlehen, Treuhandguthaben, Festgelder sowie Beteiligungen an eigenen Gesellschaften) oder ein Abzug von tatsächlichen Kosten getätigt werden. Eine Kumulation der beider Abzugsformen ist nicht zulässig. Die Abzugsmöglichkeiten werden in der folgenden Weisung präzisiert:

Kinderkrippe / Abzug für fremdbetreute Kinder

Der Kinderdrittbetreuungskostenabzug erlaubt die Absetzung der nachgewiesenen Kosten für die Drittbetreuung jedes Kindes, das das 14. Altersjahr noch nicht vollendet hat und im gleichen Haushalt wie die steuerpflichtige Person lebt. Der Maximalabzug beträgt pro Kind CHF 25'000.

Die Voraussetzungen für einen Abzug sind in der Wegleitung zur Steuerklärung unter Ziffer 16.6 aufgeführt.

Ausbildungskosten der Kinder

Kosten im Zusammenhang mit der Ausbildung der Kinder gelten als Lebenshaltungskosten. Lebenshaltungskosten sind nicht abzugsberechtigt. Ebenso sind Kosten für Sportkurse, Ferienlager, Spielgruppen, Nachhilfeunterricht, Sprachschulen etc. nicht zum Abzug zuzulassen, weil die Kinderabzüge unter Ziffer 24.1 der Steuererklärung diese Kosten abdecken.

Krankheits-, Unfall-, und behinderungsbedingte Kosten

Pauschalen bei den Krankheits- und Unfallkosten

Unter Krankheits- und Unfallkosten können Sie nur für eine andauernde, lebensnotwendige Diät eine Pauschale geltend machen, sofern dadurch Mehrkosten entstehen (z.B. bei Zöliakie). Der Pauschalabzug beträgt 2’500 Franken. Bei Diabetes fallen in der Regel keine Mehrkosten an, weswegen kein Pauschalabzug zulässig ist.

Pauschalen bei den behinderungsbedingten Kosten

Als behinderungsbedingte Kosten sind folgende Pauschalen möglich:

- 2500 Franken für Bezüger einer Hilflosenentschädigung leichten Grades

- 5000 Franken für Bezüger einer Hilflosenentschädigung mittleren Grades

- 7500 Franken für Bezüger einer Hilflosenentschädigung schweren Grades

- Gehörlose: 2500 Franken

- Nierenkranke, die sich einer Dialyse unterziehen müssen: 2500 Franken.

Diese Aufzählung ist abschliessend.

Krankheitskosten

Im Formular Aufstellung über Krankheits- und Unfallkosten können Sie Aufwendungen für mehrere Personen geltend machen. Die Kosten haben Sie zusammenzuzählen und gesamthaft im Formular einzutragen. Dabei können Eltern auch Kosten von volljährigen Kindern geltend machen. Voraussetzung ist, dass die Kinder noch in beruflicher Erstausbildung sind, sie aufgrund der Einkommens- und Vermögensverhältnisse auf die finanzielle Unterstützung der Eltern angewiesen sind und die Kosten von den Eltern bezahlt wurden.

Spieleinsätze

Von Gewinnen aus nicht steuerfreien Geldspielen können Sie 5 Prozent, jedoch höchstens 5000 Franken als Einsatzkosten abziehen. Von Gewinnen aus Online-Spielen können Sie die tatsächlich bezahlten Einsätze, höchstens 25'000 Franken geltend machen.

Sonderabzug

Bei Erwerbstätigkeit beider Ehegatten können Sie den Sonderabzug geltend machen. Als Erwerbstätigkeit gilt auch erhaltener Erwerbsersatz (beispielsweise Arbeitslosen- oder Mutterschaftsgeld).

Sämtliche Berufsauslagen, die Beiträge an die Säule 3a sowie der Sonderabzug zusammen dürfen jedoch das gesamte Erwerbseinkommen nicht übersteigen.

Sozialabzug

Für die Festsetzung der Sozialabzüge sind die Verhältnisse am Ende der jeweiligen Steuerperiode massgebend (bei ganzjähriger Steuerpflicht also am 31.12.). Es gilt das Stichtagsprinzip.

Endet die berufliche Erstausbildung des Kindes, dessen Unterhalt Sie bestreiten, vor dem Stichtag, kann in der betreffenden Steuerperiode kein Kinderabzug mehr geltend gemacht werden.

Spenden

Für die Festlegung in welcher Steuerperiode ein Abzug gemacht werden kann, ist der Zahlungszeitpunkt massgebend. Abzugsfähig sind nur Spenden an steuerbefreite Institutionen mit Sitz in der Schweiz. Die Liste mit den steuerbefreiten Institutionen mit Sitz im Kanton Zürich finden Sie hier.

Kosten Erstellung Steuererklärung

Die Kosten für die Erstellung der Steuererklärung können nicht abgezogen werden.

Kosten Pflegeheim

Sind Kosten für das Pflegeheim angefallen, können diese je nach Pflege-/BESA-Stufe wie folgt in Abzug gebracht werden.

Pflege-/BESA-Stufen 1-3:

Die selbstgetragenen Pflegekosten (ohne Anteil Gemeinwesen und Krankenkasse) können Sie innerhalb der Krankheits- und Unfallkosten in Abzug bringen. Die Kosten für Betreuung und Hotellerie sind nicht abzugsfähig.

Pflege-/BESA-Stufen 4 und höher:

Sie können die selbstgetragenen Hotellerie-, Betreuungs- und Pflegekosten innerhalb der behinderungsbedingten Kosten in Abzug bringen. Von diesen Kosten muss ein Anteil für die steuerlich nicht abzugsfähigen Lebenshaltungskosten (Fr. 2'000 pro Monat) und die allfällig erhaltene Hilflosenentschädigung in Abzug gebracht werden. Sowohl auf dem Hilfsblatt als auch in der online Steuererklärung finden Sie dafür die entsprechenden Felder, welche ausgefüllt werden können.

Unterstützungszahlungen ins Ausland

Haben Sie Unterstützungszahlungen ins Ausland geleistet, weisen Sie diese Zahlungen anhand von Post- oder Bankbelegen nach. Aus diesen Belegen muss sowohl der Leistende als auch der Empfänger klar ersichtlich sein.

Umzugskosten

Die Ihnen bei einem Umzug entstandenen Kosten sind private Lebenshaltungskosten und können steuerlich nicht abgezogen werden.

Versicherungsprämienabzug

Geben Sie im Laufe der Steuerperiode Ihre Erwerbstätigkeit auf, haben aber noch bis zur Erwerbsaufgabe Beiträge an die 2. Säule geleistet, können Sie nur den tieferen (kleineren) Versicherungsprämienabzug geltend machen.

Schuldzinsen

Der Schuldzinsenabzug ist begrenzt. Der Höchstabzug setzt sich aus den Wertschriften- und Liegenschaftserträgen, Eigenmietwert und weiteren 50'000 Franken zusammen. Dabei sind die Bruttoerträge, d. h. die Erträge vor Abzug der Gewinnungskosten, zu berücksichtigen bzw. zusammenzuzählen.

Leasingkosten

Ein Leasingvertrag stellt keinen Kreditvertrag dar. Leasingkosten sind keine Schuldzinsen und daher nicht abzugsfähig.

Wochenaufenthalter

Als anerkannter Wochenaufenthalter können Sie als Berufsauslagen zusätzlich abziehen:

- Die Mehrkosten für auswärtige Verpflegung beim Abendessen 3’200 Franken (sofern keine Kochmöglichkeit am auswärtigen Wohnort zur Verfügung steht)

- Die tatsächlichen Kosten für ein auswärtiges Zimmer (ortsübliche Miete)

- Die Kosten der wöchentlichen Heimkehr (Kosten des öffentlichen Verkehrsmittels). Dabei gelten die Höchstabzüge: Direkte Bundessteuer 3’000 Franken, Staats- und Gemeindesteuern 5’000 Franken.

Der Wochenaufenthaltsort ist so zu wählen, dass der Arbeitsort zu Fuss oder zumindest mit öffentlichen Nahverkehrsmitteln zu erreichen is. Es können keine zusätzlichen Fahrkosten zwischen dem Wochenaufenthalts- und dem Arbeitsort geltend gemacht werden.

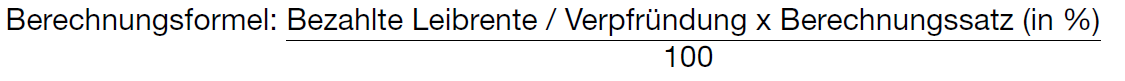

Private Leibrenten und Verpfründungen

Bis und mit Steuerperiode 2024 konnten einheitlich 40% der bezahlten Leibrenten und Verpfründungen in Abzug gebracht werden. Ab dem 1.1.2025 wird der abzugsfähige Ertragsanteil infolge einer Gesetzesanpassung für jedes Steuerjahr gesondert ermittelt. Den hierfür notwendigen Berechnungssatz publiziert die Eidgenössische Steuerverwaltung ESTV jeweils in den ersten Wochen des Folgejahres, weil erst dann alle notwendigen Berechnungsgrundlagen bekannt sind. Für die Steuerperiode 2025 steht der definitive Berechnungssatz daher zum gegenwärtigen Zeitpunkt noch nicht fest. Hilfsweise kann auf den von der ESTV provisorisch ermittelten Berechnungssatz von 7% abgestellt werden. Der definitive Berechnungssatz wird baldmöglichst an dieser Stelle publiziert.

Falls Sie für die Steuerperiode 2026 eine unterjährige Steuererklärung einreichen müssen, können Sie für die Berechnung des abzugsfähigen Ertragsanteils hilfsweise ebenfalls auf den Berechnungssatz für die Steuerperiode 2025 abstellen.

Sollte sich der für das Ausfüllen der Steuererklärung verwendete Berechnungssatz im Nachhinein als nicht korrekt erweisen und ist die Veranlagung bereits erfolgt, kann eine Berichtigung beantragt werden.

Vermögen

Freibetrag

Der Kanton Zürich kennt keinen Freibetrag beim Vermögen. Das steuerbare Vermögen gemäss Steuererklärung bildet die Berechnungsgrundlage. Eine Besteuerung tritt jedoch erst bei einem steuerbaren Vermögen von 80'000 Franken bei Alleinstehenden und bei 159'000 Franken bei Verheirateten ein.

Leasing

Ihr geleastes Fahrzeug ist nicht im Vermögen aufzuführen, weil Sie nicht Eigentümer des Fahrzeuges sind. Benützen Sie Ihr geleastes Fahrzeug für den Arbeitsweg, kreuzen Sie bitte im Formular Berufsauslagen in Ziffer 1.3 das Feld «geleastes Fahrzeug» an.

Konkubinat

Bei einem gemeinsamen Konto führen Sie und Ihr Partner je den eigenen Anteil am Kapital und Ertrag im eigenen Wertschriften- und Guthabenverzeichnis auf.

Patenkind

Konten von Patenkindern haben die Kontoinhaber zu versteuern. Lautet das Konto auf das Patenkind, versteuern dessen Eltern das Konto bis zur Volljährigkeit.

Motorfahrzeug

Deklarieren Sie Ihr privates Motorfahrzeug mit dem aktuellen Verkehrswert. In der Regel beträgt die Wertminderung pro Jahr 40 Prozent des Restwertes.

Kryptowährungen

Haben Sie Kryptowährungen als Guthaben, deklarieren Sie diese im Wertschriften- und Guthabenverzeichnis. Sofern kein gewerbsmässiger Handel besteht, haben Kursgewinne oder -verluste keinen Einfluss auf das Einkommen.

Falls Sie Kryptowährungen besitzen, welche Sie mittels Mining erwirtschaftet haben, erzielen Sie in diesem Umfang steuerbares Einkommen. In diesem Fall legen Sie bitte der Steuererklärung eine Aufstellung über die Einnahmen und Ausgaben bei.

Den Nachweis des Vermögens in Kryptowährung können Sie grundsätzlich mit einem Ausdruck des Jahresendbestandes der digitalen Brieftasche (Wallet) erbringen.

In der Kursliste der eidgenössischen Steuerverwaltung sind die Steuerwerte der wichtigsten Kryptowährungen publiziert.

Liegenschaften

Liegenschaftenunterhalt & Verwaltungskosten

Bei Liegenschaften im Privatvermögen können Sie die Unterhaltskosten, die Betriebskosten einschliesslich der Versicherungsprämien und die Kosten der Verwaltung durch Dritte geltend machen.

Sie können in der jeweiligen Steuerperiode die gesamten angefallenen abzugsfähigen Kosten geltend machen, auch wenn diese den Eigenmietwert oder die Mieterträge übersteigen.

Bei Liegenschaften im Privatvermögen, die überwiegend privat genutzt werden, haben Sie die Möglichkeit anstelle der effektiven Unterhaltskosten den Pauschalabzug von 20 Prozent des deklarierten Eigenmietwertes oder Bruttomietertrages pro Jahr geltend zu machen. Bei Wahl der Pauschale können Sie mit Ausnahme der Baurechtszinsen keine weiteren Kosten mehr abziehen.

Die Kosten können entweder im Zeitpunkt der Rechnungszahlung oder im Zeitpunkt der Fälligkeit der Rechnung in Abzug gebracht werden. An der einmal getroffenen Wahl ist jedoch festzuhalten.

Weitere Informationen zur Ausnahmeregelung in Bezug auf Investitionen, die dem Energiesparen und dem Umweltschutz dienen, sowie für Rückbaukosten im Hinblick auf einen Ersatzneubau finden Sie im Merkblatt ZStB-Nr. 30.3.

Abwassergebühren

Bei selbstgenutzten Liegenschaften können Sie die Abwassergebühren, inklusive Grundgebühren, nicht abziehen.

Anschlussgebühren

Als Grundeigentümer von vermieteten oder selbstgenutzten Liegenschaften können sie die einmaligen Beiträge, wie Kabelanschlussgebühren für Fernsehen und Radio sowie Anschlussgebühren für Kanalisation, Wasser, Gas usw. nicht als Liegenschaftsunterhalt abziehen.

Erneuerungsfonds

Die jährlichen Einlagen in den Erneuerungsfonds können Sie als Liegenschaftsunterhalt abziehen. Soweit Sie die Unterhaltspauschale geltend machen, sind damit auch allfällige Einlagen in den Erneuerungsfond des betreffenden Jahres abgedeckt. Ihre Anteile am Erneuerungsfond und die Erträge daraus führen Sie im Wertschriften- und Guthabenverzeichnis auf.

Abzug von Unterhaltskosten bei Miteigentum

Besitzen Sie eine Liegenschaft im Miteigentum und sind Sie nicht gemeinsam mit Ihrem Miteigentümer steuerpflichtig (z.B. beim Konkubinat) können Sie die Unterhaltskosten nach Ihrer Miteigentumsquote in Abzug bringen.

Baukreditzinsen

Bei den Staats- und Gemeindesteuern können Sie Baukreditzinsen für Liegenschaften im Privatvermögen abziehen. Bei der direkten Bundessteuer gelten solche Aufwendungen als nicht abzugsfähige Anlagekosten.

Unternutzung

Sind die Voraussetzungen für einen Unternutzungsabzug bei einer selbstbewohnten Liegenschaft gegeben, dürfen Sie diesen Abzug beantragen.

Neuerwerb

Erwerben Sie im Laufe der Steuerperiode eine Liegenschaft, versteuern Sie den Eigenmietwert in dieser Periode erst ab Datum der Handänderung.

Haben Sie eine renovationsbedürftige Liegenschaft erworben und kann der Bezug nach erfolgter Handänderung wegen Unbewohnbarkeit nicht unmittelbar erfolgen, deklarieren Sie den Eigenmietwert erst ab Einzugsdatum.

Anzahlungen bei Liegenschaftenkauf

Haben Sie Anzahlungen für Wohneigentum geleistet, deklarieren Sie diese unter Ziffer 30.6 der Steuererklärung als Vermögen.

Liegenschaftenbewertung

Gültig ist die «Weisung des Regierungsrates über die Bewertung von Liegenschaften und die Festsetzung der Eigenmietwerte ab Steuerperiode 2026».

Informationen zur Bewertung der Liegenschaften im Kanton Zürich ab 1. Januar 2026

Der Regierungsrat des Kantons Zürich hat am 28. August 2024 die Weisung LNB 2026 erlassen. Die Inkraftsetzung erfolgt auf den 1. Januar 2026.

Die Steuerpflichtigen erhalten die neue Liegenschaftenbewertung (Vermögenssteuerwert und Eigenmietwert gültig ab 01.01.2026) anfangs 2027 vom Steueramt der Gemeinde zugestellt.

Mit den neuen Bewertungen werden die Vorgaben der Steuergesetze und der bundesgerichtlichen Rechtsprechung erfüllt. Allfällige Einwendungen gegen die festgelegten Werte können die Eigentümerinnen und Eigentümer im Rahmen des Einschätzungsverfahrens der Steuerperiode 2026 geltend machen.

Liegenschaften im Bau

Bei einem im Bau begriffenen Haus ist zum Landpreis 60 Prozent der bereits investierten Baukosten zuzuschlagen und der entsprechende Wert ist als Liegenschaftsvermögen zu deklarieren.

Liegenschaft in anderem Kanton

Besitzen Sie Ferienhäuser oder Ferienwohnungen in anderen Kantonen, können Sie sowohl den Eigenmietwert als auch den Vermögenssteuerwert des Liegenschaftenkantons übernehmen.

Repartitionswert

Die Kantone wenden für die Bewertung der Liegenschaften unterschiedliche Bewertungsregeln an. Damit eine korrekte Verteilung der Schulden und Schuldzinsen vorgenommen werden kann, wird der Repartitionswert herangezogen. Der Repartitionswert stellt einen gesamtschweizerisch einheitlichen Vermögenssteuerwert dar. Um den Repartitionswert zu berechnen, ist dieser mit dem für jeden Kanton festgelegten Umrechnungsfaktor zu vervielfachen.

Wohneigentum Ausland

Wenn Sie Liegenschaften im Ausland besitzen, führen Sie diese im Vermögen und die Erträge daraus bei den Einkünften auf. Das Steueramt wird aufgrund der Angaben eine Steuerausscheidung vornehmen.

Wird eine Liegenschaft im Ausland selbstgenutzt, so ist für diese ein Eigenmietwert anzugeben. Dieser beträgt für Häuser 3.5% des Steuerwertes der Liegenschaft und für Wohnungen / Stockwerkeinheiten 4.25% des Steuerwertes der Liegenschaft.

Verluste aus ausländischen Liegenschaften

Ab der Steuerperiode 2021 werden die Verluste aus ausländischen Liegenschaften (sogenannte Schuldzinsen- und Gewinnungskostenüberschüsse) nur noch satzbestimmend berücksichtigt und nicht mehr mit dem steuerbaren Einkommen in der Schweiz verrechnet.

Nutzniessung

Besitzen Sie Liegenschaften, die mit einer Nutzniessung belastet sind, sind diese Liegenschaften grundsätzlich vom Nutzniesser zu versteuern.

Säule 3a

Voraussetzung

Voraussetzung um Einzahlungen in die Säule 3a machen zu können, ist das Erzielen eines AHV-pflichtigen Erwerbs- oder Erwerbsersatzeinkommens. Als Ersatzeinkünfte gelten auch Arbeitslosenentschädigungen.

Einkauf

Wurde während der relevanten Steuerperiode der Maximalbeitrag an die Säule 3a geleistet, kann zusätzlich ein Einkauf in Höhe des kleinen Maximalabzugs getätigt werden, sofern in den 10 vorherigen Steuerperioden ein Säule 3a Beitrag zwar zulässig gewesen wäre, dieser aber nicht/nicht vollständig geleistet wurde. Dabei kann aber immer nur die Beitragslücke einer Steuerperiode gefüllt werden. Wurde in den Steuerperioden mit Beitragslücken Beiträge geleistet, so reduziert sich der mögliche Einkauf um den entsprechenden Betrag. Die Möglichkeit eines solchen Einkaufs steht für sämtliche Steuerperioden ab 2025 offen. Für Beitragslücken der Steuerperioden 2024 und früher kann kein Einkauf geltend gemacht werden. Während der Steuerperiode 2026 kann somit erstmals ein Einkauf für die Steuerperiode 2025 vorgenommen werden. Im 2027 kann für die Steuerperiode 2025 oder 2026 ein zusätzlicher Einkauf getätigt werden.

Maximalbetrag

Die Maximalbeiträge an die Säule 3a können dem folgenden Merkblatt entnommen werden:

IV-Rente

Als Bezüger einer IV-Rente können Sie keine Beiträge an die Säule 3a in Abzug bringen, weil die IV-Renten kein Erwerbsersatzeinkommen sind.

Anzahl Vorsorgekonti

Als Vorsorgenehmer können Sie mehrere Vorsorgeverträge abschliessen. Die Gesamtsumme der Einzahlungen pro Jahr darf aber den Maximalbetrag nicht übersteigen.

Übertrag auf ein anderes Vorsorgekonto

Die Auflösung eines Säule-3a-Kontos mit anschliessendem Übertrag des Kapitals auf eine andere Säule-3a-Einrichtung wird zugelassen und nicht besteuert. Die Weiterführung des Säule-3a-Kontos ist aber Voraussetzung. Bei 3a-Versicherungspolicen ist dies nicht möglich. Hier bietet sich jedoch eine Vertragsverlängerung an.

Beiträge im Jahr der Pensionierung (wenn die Erwerbstätigkeit danach endgültig aufgegeben wird)

Waren Sie im Jahr der Pensionierung noch erwerbstätig, können Sie die geleisteten Beiträge an die 3. Säule a in der jeweiligen Steuerperiode bis zum geltenden Maximalbeitrag abziehen.

Beiträge nach der Pensionierung

Waren Sie über das ordentliche Rentenalter hinaus noch ununterbrochen erwerbstätig, können Sie bis zu 5 Jahren nach Erreichen des AHV-Rentenalters Beiträge an die 3. Säule a einzahlen.

Ab Vollendung des 70. Altersjahres besteht keine Abzugsberechtigung mehr, auch wenn weiterhin ein AHV-pflichtiges Einkommen erzielt wird.

Wechsel zwischen unselbständigem und selbständigem Erwerb

Wechsel zwischen unselbständigem und selbständigem Erwerb

Wechseln Sie während der Steuerperiode zwischen unselbständiger und selbständiger Erwerbstätigkeit und sind nicht das ganze Jahr einer 2. Säule angeschlossen, berechnet sich der Maximalbetrag für die Steuerperioden 2023 und 2024 wie folgt:

7’056 Franken (einbezahlt während unselbständiger Erwerbstätigkeit), zuzüglich 20 Prozent des selbständigen Erwerbseinkommens, jedoch höchstens

35’280 Franken.

Wenn Sie das ganze Jahr, neben Ihrer Selbständigkeit, angestellt sind und Beiträge an die 2. Säule leisten, können Sie maximal 7’056 Franken in die

3. Säule a einzahlen.

Arbeitslosigkeit

Erhalten Sie während Ihrer Arbeitslosigkeit Taggelder, können Sie Beiträge an die 3. Säule a einzahlen. Die Höhe des Abzuges richtet sich danach, ob Sie weiterhin die Vorsorge der 2. Säule für die Risiken Tod und Invalidität im bisherigen Umfang bei einer Auffangeinrichtung weiterführen.

Mit der Aussteuerung entfällt die steuerliche Abzugsberechtigung von Beiträgen an die 3. Säule a.

Zuviel einbezahlte Beiträge

Wenn Sie zu hohe Beiträge an die 3. Säule a bezahlt haben, dann tragen Sie den effektiv bezahlten (zu hohen) Beitrag in die Steuererklärung ein und reichen alle Bescheinigungen ein. Nach der Prüfung der Steuererklärung stellt Ihnen das Steueramt eine Bescheinigung über die zuviel einbezahlten Beiträge an die 3. Säule a zu. Diese Bescheinigung senden Sie an die entsprechende Vorsorgeeinrichtung, welche zur Rückvergütung dieses Betrages verpflichtet ist. Sie müssen dem Steueramt die erfolgte Rückforderung nicht melden.

Bezug

Der ordentliche Bezug der Säule-3a-Konti erfolgt mit Erreichen des ordentlichen Rentenalters. Vorbezüge sind möglich, jedoch frühestens 5 Jahre vor dem Erreichen des ordentlichen Rentenalters.

Wenn Sie auch nach Erreichen des ordentlichen Rentenalters weiterhin ununterbrochen einer AHV-pflichtigen Erwerbstätigkeit nachgehen, können Sie den Bezug bis zur Aufgabe der Erwerbstätigkeit, jedoch bis höchstens 5 Jahre nach Erreichen des ordentlichen Rentenalters, aufschieben.

Vorsorge

Besteuerung von Kapitalleistungen aus Vorsorge

Kapitalleistungen aus Vorsorge werden getrennt vom übrigen Einkommen besteuert. Dabei werden sämtliche in einem Kalenderjahr bezogenen Kapitalleistungen (Pensionskasse, WEF-Vorbezüge, Säule 3a, Freizügigkeitspolicen, etc.) zusammengezählt und zu einem gemilderten Satz besteuert (privilegierte Besteuerung zum sogenannten Vorsorgetarif).

Ab der Steuerperiode 2022 kommt der Steuersatz zur Anwendung, der sich ergäbe, wenn anstelle der einmaligen eine jährliche Leistung von einem Zwanzigstel der Kapitalleistung ausgerichtet würde.

Die einfache Staatssteuer beträgt jedoch in jedem Fall mindestens 2 Prozent.

Unter folgendem Link finden Sie einen Steuerrechner zur Berechnung der Steuerbelastung von natürlichen und juristischen Personen - Steuerrechner.

Einkäufe in die Pensionskasse

Grundsätzlich sind Einkaufsbeiträge in die Pensionskasse abzugsfähig. Die Vorsorgeeinrichtung bescheinigt Ihnen die Einkäufe bis zur höchst möglichen reglementarischen Leistung.

Sperrfrist bei Kapitalbezug

Es gilt zu beachten, dass aus steuerrechtlicher Sicht nach einem Einkauf in die Pensionskasse während 3 Jahren kein Kapitalbezug mehr möglich ist (3-jährige Sperrfrist). Sofern innert 3 Jahren nach einem Einkauf trotzdem ein Kapitalbezug erfolgt, ist der Einkaufsbetrag steuerlich nicht abzugsfähig. Gesperrt ist das ganze Sparguthaben. Die Sperrfrist bezieht sich auf volle Jahre. So kann bei einem Einkauf per 15. Juni 2024 frühestens ab dem 15. Juni 2027 ein Kapitalbezug erfolgen.

Bitte beachten Sie dazu auch unseren Praxishinweis «Einkäufe in Einrichtungen der beruflichen Vorsorge gefolgt von Kapitalauszahlungen».

Vorbezüge Wohneigentumsförderung (WEF)

WEF-Vorbezüge gelten als Kapitalleistungen und werden unabhängig vom übrigen Einkommen versteuert (vergleiche dazu den Abschnitt «Kapitalleistungen aus Vorsorge»).

Rückzahlung WEF-Vorbezüge

Haben Sie Vorbezüge zur Wohneigentumsförderung (WEF) vorgenommen, müssen diese zuerst zurückbezahlt werden. Erst dann können Sie Einkäufe in die Pensionskasse wieder in Abzug bringen.

Zahlen Sie WEF-Vorbezüge zurück, können Sie auch die für den Vorbezug bezahlten Steuern zinslos zurückfordern.

Steuerpflicht und Verfahren

Steuerpflicht bei Existenzminimum

Alle volljährigen Personen unterliegen der Steuerpflicht. Mit dem vollendeten 18. Lebensjahr wird die Volljährigkeit erreicht.

Heirat

Im Jahr der Heirat erfolgt die Besteuerung gemeinsam. Massgebend ist der Zivilstand am Ende des Jahres.

Wohnsitzwechsel

Bei Wohnsitzwechsel innerhalb des Kantons ist die Zuzugsgemeinde für das ganze Jahr für die Steuern zuständig.

Bei Wohnsitzwechsel über die Kantonsgrenze hinweg ist ebenfalls der Wohnsitz am Ende der Steuerperiode massgebend. Die Steuerpflicht im Wegzugskanton besteht nicht mehr.

Vereine

Grundsätzlich unterliegen Vereine der Steuerpflicht. Allerdings wird ein Jahresgewinn unter 10'000 Franken und ein Vereinsvermögen unter 100'000 Franken nicht besteuert. Mitgliederbeiträge werden nicht zum steuerbaren Gewinn gezählt. Bei Vereinen mit ideellen Zwecken liegt die Freigrenze bei 20'000 Franken Gewinn.

Einkommensveränderung

Ändern sich die Einkünfte im laufenden Jahr erheblich, so können Sie beim Gemeindesteueramt des Wohnortes eine abgeänderte provisorische Steuerrechnung verlangen.

Antrag Verrechnungssteuer bei Wegzug

Die steuerpflichtige Person hat den Antrag auf Rückerstattung der Verrechnungssteuer in demjenigen Kanton zu stellen, in welchem sie per Ende des Fälligkeitsjahres wohnhaft war.

Beispiel: Zuzug im Jahr n+1 in den Kanton Zürich. Die Verrechnungssteuer für Fälligkeiten des Jahres n verlangen Sie von den Steuerbehörden des Wegzugskantons (Wohnkanton per Ende des Jahres n) zurück.

Zinsen

Mit der Schlussrechnung ist auch über die Zinsen abzurechnen. Sämtliche Zahlungen, die Sie für eine Steuerperiode geleistet haben, werden bis zur Zustellung der rechtskräftigen Schlussrechnung zu Ihren Gunsten verzinst. Haben Sie provisorisch zu wenig einbezahlt, fallen Zinsen zu Ihren Lasten an. Zinsgutschriften versteuern Sie im Wertschriften- und Guthabenverzeichnis Kolonne B als Einkommen.

Zinssätze

In der Wegleitung zur Steuererklärung des entsprechenden Steuerjahres sind die jeweiligen Prozentsätze ersichtlich.

Einschätzung durch die Gemeinde

Einfache Steuererklärungen von Unselbständigerwerbenden, Rentnerinnen und Rentnern können durch die Gemeindesteuerämter veranlagt werden.

Korrektur der Steuererklärung

Solange noch keine rechtskräftige Einschätzung oder Schlussrechnung vorliegt, können Sie Korrekturen auch nachträglich noch beantragen. Dies kann in Form eines Schreibens oder als Steuererklärungs-Rektifikat zuhanden des Gemeindesteueramtes vorgenommen werden.

Rückforderung Verrechnungssteuer bei Quellensteuerpflichtigen

Als quellensteuerpflichtige Person können Sie die Verrechnungssteuer auf Wertschriftenerträgen grundsätzlich zurückfordern. Die Voraussetzung dafür ist, dass Sie Ihren steuerrechtlichen Wohnsitz im Zeitpunkt der Fälligkeit der Leistung in der Schweiz hatten. Bitte wenden Sie sich hierzu an Ihr Gemeindesteueramt. Informationen zur Quellensteuerpflicht können sie ebenfalls der Homepage des kantonalen Steueramtes entnehmen (Quellensteuer).

Zuständiges Gemeindesteueramt finden

Geben Sie die Postleitzahl Ihrer Wohngemeinde im Kanton Zürich ein

- 47.5829067 8.6918443

- 47.337955 8.4387813

- 47.2674469 8.485888

- 47.571732 8.782029600000001

- 47.59514859999999 8.6796619

- 47.5025037 8.5469619

- 47.5248905 8.439375499999999

- 47.3363971 8.8566298

- 47.4433269 8.629065599999999

- 47.3674838 8.8791802

- 47.6522344 8.6549193

- 47.5690573 8.5972352

- 47.3548006 8.438219300000002

- 47.314814 8.467151

- 47.470668 8.4026316

- 47.4732812 8.675789

- 47.2692792 8.8158669

- 47.547856 8.6219488

- 47.4576972 8.436831699999999

- 47.665508 8.616501999999999

- 47.5577727 8.729260199999999

- 47.4392218 8.438733

- 47.4456646 8.4056395

- 47.483296 8.452180199999999

- 47.4247175 8.6186265

- 47.55536420000001 8.768506799999999

- 47.57251979999999 8.6484677

- 47.2779119 8.8427288

- 47.32054249999999 8.522449

- 47.5242733 8.6263785

- 47.301556 8.689243

- 47.576018 8.524078

- 47.4900813 8.8664094

- 47.5630455 8.8246219

- 47.499587 8.795603

- 47.5023267 8.5945048

- 47.30403 8.591051199999999

- 47.3714473 8.6404607

- 47.387497 8.75264

- 47.693753 8.643564399999999

- 47.3314269 8.9210922

- 47.5690573 8.5972352

- 47.6839539 8.629109399999999

- 47.5306497 8.583064199999999

- 47.42207 8.410141

- 47.559608 8.5007469

- 47.3017307 8.7625456

- 47.3649079 8.6767463

- 47.2842591 8.7642293

- 47.5209402 8.887627199999999

- 47.2435548 8.5334272

- 47.2998999 8.4480142

- 47.5658935 8.681077799999999

- 47.285251 8.610806499999999

- 47.5454471 8.7051138

- 47.3015258 8.8426001

- 47.3656472 8.824924

- 47.5227289 8.515768699999999

- 47.5084539 8.5101062

- 47.2505233 8.7664733

- 47.26090749999999 8.5977944

- 47.5954843 8.4929008

- 47.4459224 8.3875231

- 47.576563 8.6704467

- 47.2273614 8.5268129

- 47.3247206 8.545172599999999

- 47.5993811 8.6822033

- 47.22334559999999 8.4612876

- 47.3176253 8.5841277

- 47.288855 8.541084999999999

- 47.4416731 8.6712688

- 47.48831089999999 8.5952339

- 47.25380149999999 8.691155799999999

- 47.34055619999999 8.6678994

- 47.6261115 8.6485039

- 47.234621 8.4260561

- 47.34055619999999 8.6678994

- 47.6706704 8.6326019

- 47.2432651 8.4636475

- 47.3093246 8.721314

- 47.5112154 8.4715242

- 47.5266729 8.6673042

- 47.4940593 8.500720099999999

- 47.4801272 8.4858206

- 47.5061811 8.3815852

- 47.44788399999999 8.649255

- 47.4878722 8.619430699999999

- 47.4087831 8.4621698

- 47.4763439 8.520651899999999

- 47.2777219 8.575869299999999

- 47.5017856 8.4063149

- 47.26288 8.422323

- 47.2702238 8.7220271

- 47.4286697 8.3941967

- 47.612362 8.7261452

- 47.4626815 8.3880257

- 47.280888 8.40436

- 47.3672201 8.782587

- 47.5149678 8.6418602

- 47.613514 8.5363474

- 47.4823245 8.4361036

- 47.4337434 8.4693007

- 47.6434142 8.6019325

- 47.2072852 8.7071154

- 47.5509779 8.7933566

- 47.2419486 8.4972916

- 47.5297037 8.5794565

- 47.4504366 8.5302431

- 47.3080831 8.555531499999999

- 47.25639839999999 8.8504045

- 47.3950398 8.776517799999999

- 47.469751 8.8286275

- 47.4974914 8.395950899999999

- 47.4999373 8.4164282

- 47.3823678 8.6563982

- 47.3434727 8.7700604

- 47.5363384 8.7304503

- 47.5279344 8.4677058

- 47.2411025 8.723330299999999

- 47.3271468 8.490218900000002

- 47.6391058 8.790947599999999

- 47.4939256 8.4493304

- 47.5788124 8.7537208

- 47.2923319 8.5655276

- 47.6380363 8.6937125

- 47.6289492 8.7268071

- 47.4381859 8.8451193

- 47.262725 8.6779633

- 47.3703763 8.4541788

- 47.4111673 8.446938099999999

- 47.3863403 8.4272597

- 47.5737459 8.627734

- 47.3889728 8.683630299999999

- 47.2758192 8.914803899999999

- 47.4166465 8.593259699999999

- 47.4204178 8.6291341

- 47.5899412 8.4692378

- 47.557303 8.4359203

- 47.4189551 8.4326273

- 47.43323420000001 8.7635619

- 47.3389591 8.473315999999999

- 47.5222008 8.7883154

- 47.6054642 8.5081128

- 47.4178177 8.847113199999999

- 47.4275268 8.8165816

- 47.4926663 8.5519037

- 47.444105 8.799306999999999

- 47.3407771 8.5770686

- 47.3325676 8.6241495

- 47.2766175 8.449899499999999

- 47.5173928 8.5414224

- 47.4028354 8.4008479

- 47.3968354 8.6183137

- 47.427412 8.686198

- 47.4511701 8.5827441

- 47.4325947 8.5668905

- 47.39609069999999 8.447089199999999

- 47.3486343 8.719158799999999

- 47.230684 8.671343

- 47.3274558 8.8013707

- 47.4973869 8.7185537

- 47.371963 8.527103

Für diese Postleitzahl wurde nichts gefunden. Bitte prüfen Sie Ihre Eingabe.

Die Standortliste wird gefiltert.

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Gemeindeverwaltung Altikon – Steueramt

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

8933 Maschwanden

Das Steueramt Maschwanden ist per 1. Januar 2021 nach Mettmenstetten ausgelagert worden.

Telefon

Steueramt Mettmenstetten

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

8165 Oberweningen

Steueramt Schöfflisdorf - Oberweningen

Oberdorfstrasse 2

8165 Schöfflisdorf

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Adresse

Telefon

Hauptnummer

Die Abteilungen im Steueramt der Stadt Zürich:

Natürliche Personen

+41 44 412 33 11Quellensteuer

+41 44 412 39 16

Grundsteuern

+41 44 412 33 09

Juristische Personen

+41 44 412 33 60

Inventarisation

+41 44 412 34 66

Auswärts domizilierte natürliche Personen

+41 44 412 33 63

Steuerausscheidung

+41 44 412 34 41

Steuerdomizilabklärungen / Wochenaufenthalt

+41 44 412 33 19

Hier gelangen Sie zu den Kontaktformularen des Steueramtes der Stadt Zürich

Tax Return in English

Tax return forms for the canton of Zurich are only available in German (official language). However, at the following link you will find a quick guide on how to correctly fill out the tax return in English

Sicherheit bei Versand von Emails

Beim Verschicken von Dokumenten per E-Mail besteht das Risiko, dass diese von Dritten eingesehen werden können. Wir raten daher, vertrauliche Informationen nach wie vor per Post zu versenden. Möchten Sie trotzdem per E-Mail verkehren, empfehlen wir Ihnen, dies verschlüsselt zu tun. Das kantonale Steueramt nutzt hierzu IncaMail (www.incamail.ch).

Ermessenstaxation

Wurden Sie nach pflichtgemässem Ermessen zu tief eingeschätzt, empfehlen wir Ihnen, fristgerecht Einsprache zu erheben. So können Sie ein Nachsteuer- und Bussenverfahren vermeiden. Die Vorgehensweise entnehmen Sie der Rechtsmittelbelehrung auf dem Einschätzungsentscheid.

Unverteilte Erbschaft

Erbengemeinschaften werden im Kanton Zürich nicht separat besteuert.

Das Einkommen aus unverteilten Erbschaften ist von jedem Erben einzeln entsprechend seiner Erbquote zu versteuern. Zu deklarieren sind die Einkünfte, welche ab dem auf den Todestag folgenden Tag bis zum Ende der Steuerperiode (üblicherweise bis 31.12.) erzielt werden. Erträge aus Liegenschaften sowie die angefallenen Unterhalts- und Verwaltungskosten sind anteilmässig in der Steuererklärung (in Ziffer 6) respektive im Liegenschaftenverzeichnis einzutragen. Einkünfte aus Wertschriften und Guthaben sind direkt im Wertschriften- und Guthabenverzeichnis aufzuführen.

Das Vermögen aus unverteilten Erbschaften ist mit dem per Ende der Steuerperiode (üblicherweise 31.12.) gültigen Steuerwert anteilmässig unter Beilage der entsprechenden Belege zu deklarieren. Der Anteil am Vermögenssteuerwert von Liegenschaften ist in der Steuererklärung (in Ziffer 31) respektive im Liegenschaftenverzeichnis einzutragen. Anteile an Wertschriften und Guthaben sind im Wertschriften- und Guthabenverzeichnis aufzuführen.

Die Schulden und Schuldzinsen der unverteilten Erbschaft sind anteilmässig im Schuldenverzeichnis einzutragen.

Die Verrechnungssteuer bei unverteilten Erbschaften wird über die Steuererklärung der Erben selbst zurückgefordert (durch die Deklaration im Wertschriftenverzeichnis).

Schwarzgeld

Straflose Selbstanzeige

In der Steuererklärung müssen Sie sämtliche in- und ausländischen Vermögenswerte und Einkünfte deklarieren. Haben Sie dies in der Vergangenheit nicht getan, können Sie eine Selbstanzeige einreichen.

Wichtiger Hinweis:

Eine kommentarlose Deklaration in der Steuererklärung ohne expliziten Hinweis auf die Selbstanzeige gilt nicht als Selbstanzeige und kann zu einer Strafe führen.

Sofern die Bedingungen für eine straflose oder strafbare Selbstanzeige nicht erfüllt sind, erfolgt ein ordentliches Nachsteuer- und Bussenverfahren. Die Busse beträgt dann zwischen einem Drittel und dem Dreifachen der Nachsteuer, je nach Verschulden und persönlichen Umständen.

AIA

Im Rahmen des AIA (Automatischer Informationsaustausch) werden Informationen über Finanzkonten zwischen den Partnerstaaten ausgetauscht.

AIA und straflose Selbstanzeige

Eine Selbstanzeige ist, unter Einhaltung der übrigen Bedingungen, so lange möglich, als keine Steuerbehörde Kenntnis von der Hinterziehung hat. Selbstanzeigen für bisher nicht deklarierte Konten in AIA-Staaten werden deshalb zugelassen, ausser die Hinterziehung sei tatsächlich bereits entdeckt worden. Dies ist zum Beispiel dann der Fall, wenn das Steueramt die AIA-Meldung des ausländischen Kontos mit dem Steuerdossier des betroffenen Steuerpflichtigen vergleicht und feststellt, dass das Konto in der Vergangenheit nicht deklariert worden ist.

Steueridentifikationsnummer SIN (engl.: Tax Identification Number - TIN)

Je nachdem, ob es sich um eine natürliche oder juristische Person handelt, dienen unterschiedliche Nummern als SIN (TIN):

- Die AHVN13-Versichertennummer für in der Schweiz ansässige natürliche Personen

- Die Unternehmens-Identifikationsnummer (UID) für in der Schweiz ansässige juristische Personen

Wir möchten darauf hinweisen, dass die hier aufgeführten Informationen allgemeiner Natur sind und dass daraus kein Rechtsanspruch für den konkreten Einzelfall abgeleitet werden kann. Die definitive steuerliche Würdigung des konkreten Sachverhalts kann erst im Rahmen des ordentlichen Einschätzungsverfahrens durch die zuständige Steuerkommissärin bzw. den zuständigen Steuerkommissär erfolgen.

Bitte geben Sie uns Feedback

Ist diese Seite verständlich?

Vielen Dank für Ihr Feedback!

Kontakt

Adresse

Telefon

Telefon

Bürozeiten

Montag bis Freitag8.00 Uhr bis 11.45 Uhr und

13.30 Uhr bis 17.00 Uhr

Damit wir Ihre Anfrage optimal bearbeiten können, benutzen Sie bitte unser Kontaktformular