Merkblatt Abzug für Eigenfinanzierung

1.Grundlagen

Gemäss Steuergesetz (StG) gehört zum geschäftsmässig begründeten Aufwand auch der Abzug für Eigenfinanzierung. Diesbezüglich sind folgende rechtliche Grundlagen zu beachten:

- § 65b StG: Abzug für Eigenfinanzierung

- § 65c StG: Entlastungsbegrenzung

- Verordnung des Bundesrats über den steuerlichen Abzug auf Eigenfinanzierung juristischer Personen vom 13. November 2019 (SR 642.142.2)

- weiterführende Materialien: Erläuterungen zur Verordnung des Bundesrats über den steuerlichen Abzug auf Eigenfinanzierung juristischer Personen vom 13. November 2019

2.Definition

Der Abzug für Eigenfinanzierung entspricht dem kalkulatorischen Zins auf dem Sicherheitseigenkapital. Dieser Abzug unterliegt der Entlastungsbegrenzung gemäss § 65c StG.

Das Sicherheitseigenkapital entspricht der positiven Differenz zwischen dem in der Schweiz steuerbaren Eigenkapital (vor einer Ermässigung nach § 81a StG) und dem Kerneigenkapital. Auf dem Sicherheitseigenkapital wird ein kalkulatorischer Zinsabzug gewährt.

Das Kerneigenkapital ist das Eigenkapital, welches ein Unternehmen für seine Geschäftstätigkeit langfristig benötigt. Das Kerneigenkapital berechnet sich, indem die durchschnittlichen Gewinnsteuerwerte der Aktiven mit den Eigenkapitalunterlegungssätzen multipliziert und die Ergebnisse summiert werden. Die durchschnittlichen Gewinnsteuerwerte berechnen sich anhand der Gewinnsteuerwerte zu Beginn und am Ende der Steuerperiode.

Das Kerneigenkapital und indirekt das Sicherheitseigenkapital wird mittels Eigenkapitalunterlegungssätzen berechnet. Diese sind nach dem Risiko der Kategorie der Aktiven abgestuft. Die Höhe der Eigenkapitalunterlegungssätze ist in der Verordnung des Bundesrats über den steuerlichen Abzug auf Eigenfinanzierung juristischer Personen vom 13. November 2019 festgelegt.

Für einzelne Aktiven ist ein kalkulatorischer Zins von Gesetzes wegen ausgeschlossen (bspw. Beteiligungen nach § 72 StG; Darlehen, die eine ungerechtfertigte Steuerersparnis nach § 65b Absatz 3 Buchstabe e StG bewirken; nicht betriebsnotwendige Aktiven). Aus diesem Grund unterliegen die entsprechenden Aktiven einem Eigenkapitalunterlegungssatz von 100 Prozent. Von der Generalversammlung beschlossene ordentliche Dividenden werden von der Überschussliquidität (nicht betriebsnotwendige Aktiven) in Abzug gebracht.

Der kalkulatorische Zinssatz entspricht der Rendite für zehnjährige Bundesobligationen (Rendite am letzten Handelstag des dem Beginn der Steuerperiode vorangegangenen Kalenderjahres) gemäss jährlicher Publikation der Eidgenössischen Steuerverwaltung. Soweit das Sicherheitseigenkapital auf Forderungen aller Art gegenüber Nahestehenden entfällt, kann ein dem Drittvergleich entsprechender Zinssatz geltend gemacht werden.

Der Begriff «Darlehen an Nahestehende» umfasst Cash Pool Forderungen, kurzfristige Forderungen und langfristige Forderungen gegenüber Nahestehenden. Nicht unter diesen Begriff fallen Forderungen aus Lieferungen und Leistungen gegenüber Nahestehenden.

3.Ausländische und ausserkantonale Aktiven

Der Gewinn aus Geschäftsbetrieben, Betriebsstätten oder Grundstücken im Ausland oder in einem anderen Kanton unterliegt nicht der Gewinnsteuer des den Zinsabzug anwendenden Kantons. Spiegelbildlich dazu qualifiziert das mit diesen Aktiven im Zusammenhang stehende Sicherheitseigenkapital auch nicht für den Zinsabzug. Deshalb werden die ausländischen und ausserkantonalen Aktiven ins Verhältnis zu den gesamten Aktiven gesetzt. Dabei werden die Aktiven mit den zu den Eigenkapitalunterlegungssätzen umgekehrten Prozentsätzen gewichtet.

4.Zinssatz gemäss Drittvergleich

Da die Beweislast für steuermindernde Tatsachen der Steuerpflichtigen obliegt, hat diese den Nachweis des drittvergleichskonformen Zinssatzes zu erbringen.

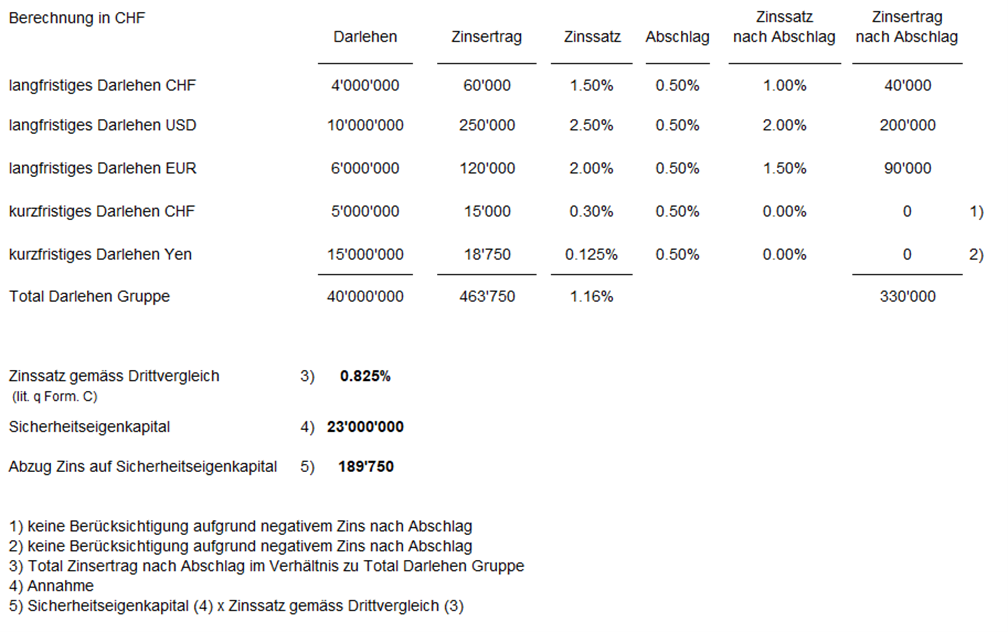

Zur Vereinfachung der Herleitung des drittvergleichskonformen Zinssatzes kann vom durchschnittlichen Zinssatz der Darlehen an Nahestehende ausgegangen werden. Dabei ist vom durchschnittlichen Zinssatz der einzelnen Darlehen ein Abschlag zu berücksichtigen. Der Abschlag bestimmt sich in Anlehnung an die Rundschreiben über die steuerlich anerkannten Zinssätze für Vorschüsse oder Darlehen in Schweizer Franken bzw. Fremdwährungen der Eidgenössischen Steuerverwaltung. Aktuell ist für Darlehen in Schweizer Franken bis und mit CHF 10 Millionen der Abschlag von 0.5 Prozent und bei Darlehen über CHF 10 Millionen ein Abschlag von 0.25 Prozent zu berücksichtigen. Bei Darlehen in Fremdwährungen beträgt aktuell der Abschlag einheitlich 0.5 Prozent.

Bei der Berechnung des Zinssatzes gemäss Drittvergleich wird der gesamte Zinsertrag nach Abschlag ins Verhältnis zu den gesamten Darlehen gesetzt. Der daraus resultierende durchschnittliche Prozentsatz entspricht dem drittvergleichskonformen Zinssatz für den Abzug für Eigenfinanzierung auf dem Sicherheitseigenkapital, soweit dieses auf Forderungen aller Art gegenüber Nahestehenden entfällt.

Für diese vereinfachte Ermittlung des drittvergleichskonformen Zinssatzes sind sämtliche Darlehen an Nahestehende zu berücksichtigen. Eine Ausklammerung einzelner Darlehen ist ausgeschlossen. Darlehen, bei welchen nach Abschlag ein negativer Zinssatz resultiert, sind für die Ermittlung mit einem Zinssatz von 0 Prozent zu berücksichtigen.

5.Beispiele

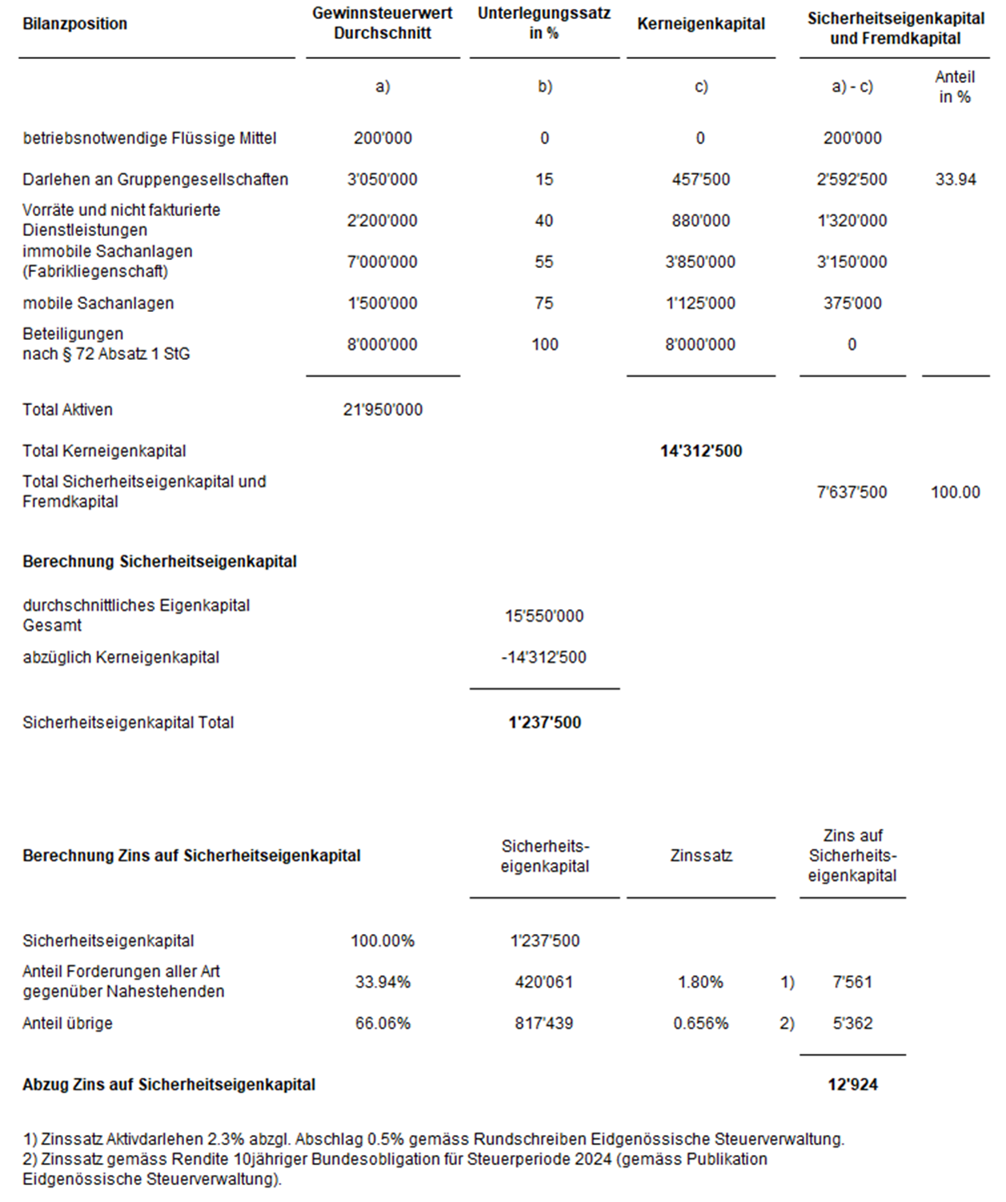

A: Grundsatz

Die Steuerpflichtige verfügt neben Beteiligungen, Fabrikliegenschaften und anderen Aktiven über Darlehen an Gruppengesellschaften im Umfang von 33.94 % der Aktiven und über ein hohes Eigenkapital. Im Umfang des Sicherheitseigenkapitals kann die Gesellschaft einen Zinsabzug (Abzug für Eigenfinanzierung) geltend machen.

B: Zinssatz gemäss Drittvergleich bei mehreren Darlehen an Nahestehende

Die Steuerpflichtige verfügt über mehrere Darlehen an in- und ausländische Gruppengesellschaften in unterschiedlichen Währungen.

Verwenden Sie die Akkordeon-Bedienelemente, um die Sichtbarkeit der jeweiligen Panels (unterhalb der Bedienelemente) umzuschalten.